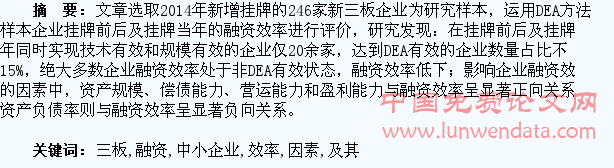

新三板中小企业融资效率及其影响因素研究

【中图分类号】 F275 【文献标识码】 A 【文章编号】 1004-5937(2017)11-0049-05

一、引言

国家工商局公布的《2014年度全国市场主体发展有关情况》数据显示,截至2014年12月底,全国企业数量为1 819.28万户,其中中小企业占比超过90%。我国中小企业创造的最终产品和服务价值相当于国内生产总值(GDP)总量的60%,提供了85%以上的新增就业及再就业岗位,完成了65%的发明专利和80%以上的新产品开发,中小企业已成为国民经济发展的生力军。但中小企业由于经营规模小、抵押担保能力弱、信息透明度低等原因,在发展过程中存在资金不足、融资困难等制约因素。全国中小企业股份转让系统即俗称的新三板,于2006年经国务院批准设立,定位于为创新型、创业型、成长型的中小微企业提供上市、融资、并购、重组等服务。新三板市场拓宽了中小企业的融资渠道,为中小企业提供了直接融资的机会。自2013年新三板试点扩容至全国以来,新三板企业在挂牌数量、行业分布、融资规模等方面都有了大幅提高。截至2016年3月31日,挂牌公司达6 349家,总股本为3 738.04亿股。本文立足于在新三板挂牌的中小企业,分析其融资现状,研究其融资效率及影响因素,以期为提升中小企业的融资效率、提升新三板市场培育优秀中小企业的能力提供一定参考。

二、理论概述

(一)融资效率的界定

目前,由于学者们研究融资效率的视角不同,对融资效率的定义并未统一,大致可以划分为三个不同的分析角度:一是基于融资能力、成本和风险视角,将企业融资效率定义为筹资成本、筹资风险和筹资方便程度;二是基于成本、收益视角,认为企业融资效率是企业融资行为产生的成本和收益及风险对企业价值的影响程度;三是基于宏观、微观视角,宏观视角认为企业融资效率是企业融资活动所实现的资金由储蓄转化为投资的能力和功效,微观视角则认为企业融资效率是微观经济主体生产运营和融通资金的能力及其所实现的效用。

本文综合以上观点,将融资效率界定为企业进行资金融通的投入和产出的效益比,即考虑资金融入的成本以及对融入资金的使用效率,包括资金融入效率和资金配置效率。其中资金融入效率考虑融资能力、融资成本和融资风险的影响,资金配置效率考虑企业营运资金的使用效益。

(二)文献回顾

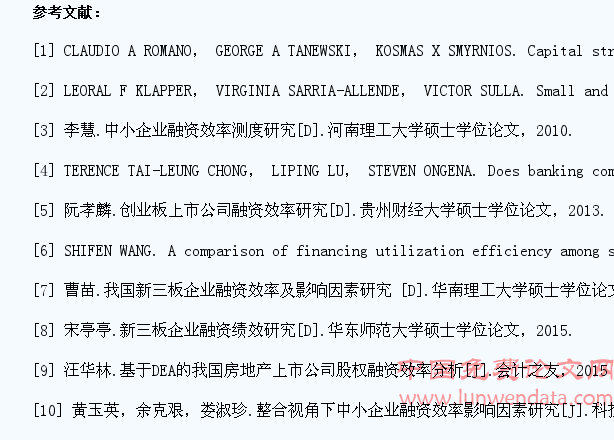

19世纪中期,西方学者开始研究企业的融资问题。在融资效率研究方面,Claudio A Romano et al.以家族企业为例,通过实证分析影响企业融资效率的因素,得出企业资本结构、经营目标、管理模式、生命周期等都会影响企业融资效率的结论[ 1 ]。Leoral F Klapper et al.选取15个东欧国家的97 000家中小企业作为样本,实证研究了融资效率的影响因素,认为融资约束影响了企业的长期融资效率和成长性[ 2 ]。李慧以中小板200家中小企业为样本,运用熵值法进行实证研究,得出样本企业融资效率的综合得分总体不高,认为我国中小企业融资效率普遍偏低[ 3 ]。Terence Tai-Leung Chong et al.以中国的银行竞争程度作为中小企业融资效率的影响因素进行研究,指出市场集中度越低将有助于提高中小企业的融资效率[ 4 ]。阮孝麟立足于创业板装备制造类上市公司,通过模糊综合评价法对不同融资方式的融资效率进行研究,得出优先顺序为内源融资、银行借贷、债券融资、股权融资[ 5 ]。Shifen Wang对比分析了国有企业、私有企业和外商投资企业的融资效率,发现国有企业的融资效率相比私有企业和外商投资企业较低[ 6 ]。曹苗对2013年度挂牌新三板的130家企业进行融资效率测度,得出我国新三板企业总体融资效率偏低的结论[ 7 ]。宋亭亭选取2013年12月31日前挂牌新三板的55家中小企业为样本,发现企业之间的融资绩效值差异较大,得出新三板市场融资功能发挥有限的结论[ 8 ]。汪华林运用DEA模型发现不同房地产企业的融资效率存在差距[ 9 ]。黄玉英等抽样调查了306家中小企业,发现银行和政府环境显著正向影响企业融资效率,信用环境显著正向影响融资成本,企业家社会网?j中的关系强度能够降低融资成本,异质性对融资效率的作用不显著[ 10 ]。

综上,对新三板中小企业融资效率研究的文献甚少,而对融资效率的研究,学者们采用的方法各异,分析角度也各异,新三板市场的爆发式发展是否真正发挥了解决中小企业融资问题的作用仍待考究。

三、基于DEA的新三板中小企业融资效率分析

数据包络分析法(DEA)是通过对决策单元(DMU)各投入、产出指标建立线性规划模型,对各决策单元的相对有效性作出评价。本文对新三板中小企业融资效率评价主要运用CCR和BCC这两个DEA基础模型。

(一)决策单元与数据来源

本文选取自挂牌以来有过融资历史且近三年持续盈利的新三板中小企业246家为研究对象,涵盖了制造业、信息传输、软件和信息技术服务业等12个行业。实证分析所用到的数据来自Wind数据库。

(二)投入、产出指标

基于前文对融资效率的界定,选取资产总额(I1代表融资能力)、利息支出(I2代表融资成本)、营业成本(I4代表融资成本)和资产负债率(I3代表融资风险)4个投入指标(I),选取净资产收益率(O1)、营业收入(O2)和总资产周转率(O3)3个产出指标(O)代表营运资金的使用效益,用于构建DEA模型。 (三)融资效率评价

本文运用MaxDEA Basic 6.9对样本企业挂牌前(2013年)、挂牌当年(2014年)和挂牌后(2015年)的融资效率进行评价,结果如表1、表2所示。

就综合技术效率值而言,效率值在0.5~0.8区间的企业数居多,说明新三板企业融资效率水平较低。TE在0.5~0.8区间的企业数量从2014年的68家上升到2015年的117家,增加了49家;TE在0.8~1区间的企业数量下降了46家,说明新三板企业在挂牌后,融资效率没有提升反而下降了。

就纯技术效率值而言,效率值在0.8~1区间的企业居多,说明新三板企业融资纯技术效率水平较高。PTE在0.8~1区间的企业数量2015年比2014年减少了35家,与TE呈现相同变化趋势;2015年比2013年增加了15家,表明相比新三板挂牌前,企业管理水平和科研创新能力有所提高。

就规模效率值而言,超过半数企业的融资处于规模收益递减状态,即增加一定的投入并没有使产出同比例增加,说明新三板挂牌企业存在盲目扩大规模但管理水平未同步或者滥用资金的现象。

由表2可知,新三板企业挂牌前和挂牌当年的融资效率呈上升趋势,挂牌后企业的融资效率则呈下降趋势。这也从侧面反映出部分中小企业为达到新三板市场准入条件,实现挂牌而粉饰财务报表。因此,挂牌后的融资效率更能体现新三板挂牌企业的真实融资状况。

四、新三板中小企业融资效率影响因素的实证分析

(一)样本选取及变量定义

仍以上文中的246家企业为样本,考虑到挂牌后的融资效率更为真实,故以样本企业2015年的财务数据进行分析,数据来源于Wind数据库。选取综合技术效率值(TE)作为衡量融资效率的指标,选取总资产(TA)、资产负债率(D/A)、流动比率(CR)、总资产周转率(ATurn)、净资产收益率(ROE)和营业收入增长率(GReve)分别反映企业的资本结构、偿债能力、营运能力、盈利能力和成长能力。

(二)研究假设

基于前文对融资效率的文献回顾及融资效率对投入、产出指标的考虑,本文提出以下假设:企业规模、偿债能力、营运能力、盈利能力、成长能力与融资效率呈正相关关系,资本结构与融资效率呈负相关关系。

(三)实证分析

1.变量相关性分析

根据样本数据,对各变量进行相关性分析,结果如表3。

由表3可知,综合技术效率值(TE)与总资产周转率(ATurn)的相关系数为0.586,说明二者之间存在较强的正相关关系;相关系数检验统计量对应的概率P-值近似为0,小于显著性水平0.01,说明二者之间的相关性显著。综合技术效率值(TE)与净资产收益率(ROE)、流动比率(CR)、资产负债率(D/A)、营业收入增长率(GReve)的相关关系较弱,但在0.01的水平上相关性显著。

2.建立回归模型

基于变量的相关性分析,拟建立多元线性回归模型:

Y=?茁0+?茁1X1+?茁2X2+?茁3X3+?茁4X4+?茁5X5+?茁6X6+?孜 (1)

式(1)中因变量Y表示综合技术效率值,自变量X1表示总资产、X2表示资产负债率、X3表示流动比率、X4表示总资产周转率、X5表示净资产收益率、X6表示营业收入增长率。

?茁0是回归常数项,?茁1、?茁2、?茁3、?茁4、?茁5、?茁6分别表示各自变量的回归系数;?孜是随机误差项,表示除自变量X与因变量Y的线性关系之外的随机因素对Y的影响。

3.回归方程的估计

根据样本数据,运用SPSS估计回归方程,输出结果如表4。

根据标准化系数可得估计的回归方程:

Y=0.206X1-0.327X2+0.165X3+

0.471X4+0.385X5+0.044X6 (2)

4.回归方程的统计检验

通过多重判定系数R2对回归方程的拟合优度进行评价,R2为0.635,调整后的R2为0.626,说明在综合技术效率值取值的变差中,能被此多元回归方程解释的比例为62.60%,估计的多元线性回归方程的拟合度较好;通过方差分析中的F检验对估计回归方程的线性关系进行检验,F检验统计量对应的概率P值近似为0,小于显著性水平0.01,说明回归方程总体显著,即综合技术效率值与总资产、资产负债率等自变量的线性关系显著;通过t检验对各回归系数的显著性进行检验,?茁1、?茁2、?茁3、?茁4和?茁5的检验统计量t对应的概率P值近似为0,小于显著性水平0.01,通过检验;?茁6所对应的P值大于显著性水平,未通过检验,说明在影响综合技术效率值的6个自变量中,总资产、资产负债率、流动比率、总资产周转率和净资产收益率的影响是显著的。通过容忍度和方差膨胀因子(VIF)来判别回归方程是否存在多重共线性问题,各回归系数的容差均大于0.6,接近1,方差膨胀因子(VIF)均很小,接近1,说明各自变量间不存在多重共线性。

五、研究结论与建议

本文运用DEA方法对样本企业挂牌前后及挂牌当年的融资效率进行评价,在此基础上以综合技术效率值为因变量,对融资效率影响因素进行多元回归分析。研究发现:

1.在挂牌前后及挂牌当年同时实现技术有效和规模有效的企业仅20余家,绝大多数企业融资效率处于非DEA有效状态,融资效率低下。新三板企业挂牌前和挂牌当年的融资效率呈上升趋势,挂牌后企业的融资效率则呈下降趋势,从侧面反映出部分中小企业为达到新三板市场准入条件,实现挂牌而粉饰财务报表的现象。因此,挂牌后的融资效率更能体现新三板挂牌企业的真实融资状况。

2.影响企业融资效率的因素中,?Y产规模、偿债能力、营运能力和盈利能力与融资效率呈显著正向关系,资产负债率则与融资效率呈显著负向关系。 基于以上结论,提出以下建议:

1.完善新三板市场建设。基于我国资本市场仍然以散户为主的现状,应在自然人投资者准入和保护投资者利益之间寻求最佳平衡点,适当降低投资门槛,以增加市场流动性。2015年11月全国中小企业股份转让系统有限责任公司发布了《全国股转系?y挂牌公司分层方案(征求意见稿)》,对分层标准作了说明。尽快推出新三板市场分层制度,实行针对性地分层管理,完善新三板市场建设,有利于提升新三板的流动性及融资能力。

2.改善新三板中小企业的财务管理,优化融资结构,加强经营管理,坚持科技创新以提升融资效率。目前多数新三板挂牌企业的融资效率处于规模收益递减状态,由此反映出新三板中小企业可能存在融资规模过大或者滥用资金的现象,阻碍了规模效率的最佳发挥。中小企业应努力增加内源融资能力,降低融资成本,充分发挥新三板市场的功能和作用,结合自身情况和需要,发展优先股、公司债等多种筹资方式,拓宽融资渠道,优化融资结构,提高融资能力。通过实行规范化经营管理,改善经营状况,提升企业营运能力,从而提高企业通过内部积累留存收益进行融资的能力。坚持科技创新,加大科研投入,形成企业核心竞争力,展现出较高的企业成长能力,更能受到投资者青睐,获得融资机会。●