山东省区域投资效率与金融发展的相关性研究

传统的宏观投资研究侧重于对投资总量的分析,而缺少对投资效率的关注。传统的金融功能理论认为,金融发展可以有效的促进经济增长,而这一过程的实现则是通过金融发展释放其金融功能,从而促进经济体的储蓄率、储蓄投资转化率、投资效率,并最终通过影响资本积累和技术进步的途径来完成的。

本文是通过山东省金融发展现状与山东省投资效率进行分析,判断金融发展对投资效率到底起正向作用还是负向作用。

一、区域投资效率的测算

对于区域投资效率的测算本文选择了资本配置效率模型。2000年,Jeffery Wurgler在其论文《金融市场与资本配置》中第一次提出了测算资本配置效率的测算模型,他利用该模型测算了65个非社会主义国家的资本配置效率,此模型后来成为测算资本配置效率的经典模型,该模型具体如下:

ln=αc+ηcln+εict

式中,I表示实际总固定资产投资形成,V表示相应的实际产出增加值,i表示行业,c表示国家,t表示年份,αc表示自发投资系数,ηc为投资弹性系数。

Jeffery Wurgler模型基于以下定义:最优投资意味着在高成长性行业追加投资,并且在低成长性行业减少投资。换言之,评价资本配置效率高低的标准在于资本是否流入以及有多少流入高成长性的行业,或者资本是否流出以及有多少流出低成长性的行业,因此,可以利用投资对行业增加值(盈利能力)的投资弹性系数ηc来衡量资本配置效率。而截距项αc表示的是自发投资系数,表示不同年代在固定资产存量上的自发投资水平,即无法用产值增长部分解释的增长来源。

ηc的取值范围是-1到1,βc取值越大,表明资本配置效率越高,若ηc>0,表明当c产业的利润率相对于上一期增加时,投资增长率也增加,并且投资增长率增加的百分比是利润增长率增加的百分比的ηc倍。于是,盈利能力强的行业流入更多资金,而盈利能力弱的行业流入的资金量较少。若ηc<0,表明当c产业的利润率相对于上一期增加时,投资增长率反而减少。即在盈利能力弱的行业内追加更多投资,而在盈利能力强的行业内,资金流入却很少。若ηc=0,表明虽然各行业的盈利能力各自不同,但流入各行业的资金量相同。即各行业吸引资金的能力与行业的盈利能力无关。

(一)论文数据的说明

鉴于数据的可获得性和数据统计标准的一致性,本文选取了山东省1993年至2009年规模以上的所有行业(共39个行业)中的35个行业的工业增加值和行业固定资产净值年平均余额作为V和I。由于统计口径不同的因素,1993年以前的《山东统计年鉴》均未对分行业工业增加值进行统计,所以数据只能从1993年开始选取。同时因为工艺品及其他制造业、废弃资源和废旧材料回收加工业、其他采矿业和燃气生产和供应业这四个行业个别年份的数据缺失,为保持数据的完整性,剔除了这四个行业,由于这四个行业的工业增加值和固定资产净值年平均余额占总工业增加值和总固定资产净值年平均余额的比例很小,剔除这四个行业对总体回归结果的影响不大。如无特殊说明,本文数据均来自于《山东统计年鉴》,统计检验均采用stata 10.0软件。

(二) 实证检验

首先用35个行业工业增加值和固定资产净值年平均余额的本期值除以上期值,得到这两个指标1994年至2009年的增长率,然后对增长率取对数,这样就得到35个行业ln和ln各年的取值,可以使用Jeffery Wurgler模型测算资本配置效率ηc了。

在进行测算之前,需要首先对数据进行Hausman检验,确定应该使用固定效应模型还是随进效应模型,原假设为应该使用随机效应模型,使用Hausman检验结果如下所示:Fixed(b)=0.4677,Random(B)=0.4953,prob>chir2=0.2049,所以应该接受原假设,即应该使用随机效应模型。

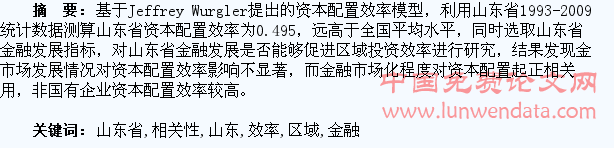

本文将1993年至2009年山东省35各行业共595组工业增加值和固定资产净值年平均余额的数据数据代入Jeffery Wurgler模型的随机效应模型,从回归结果可以看到,山东省1993年至2009年总体资本配置效率为0.495,p>|t|=0.000,说明回归结果非常显著,回归效果良好,截距值为0.063,p>|t|=0.002.回归结果也非常显著,截距项表示自发投资系数,表示不同年代在固定资产存量上的自发投资水平,即无法用产值增长部分解释的增长来源。山东省1993-2009年总体资本配置效率模型为:

ln=0.063+0.4951ln

根据本文结论,山东省1993年到2009年资本配置效率为0.495。蒋晨达(2009)年利用我国1999-2007年测算出我国的资本配置效率为0.202,通过比较山东省的资本配置效率远高于全国平均水平。韩立岩、蔡红艳(2002)年对我国1991-1999年资本配置效率进行测算,得出结论为这九年资本配置效率的平均值仅为0.052,几乎可以忽略不计,因此认为在这九年中固定资产投资对经济效益几乎没有做出贡献。

山东省资本配置效率0.495,可以看到远超全国平均水平,然后与发达国家比较起来依然还有很大的差距。Wurgler(2000)测算的G7国资本配置效率如下:美国0.723、英国0.812、法国0.893、德国0.988、意大利0.652、加拿大0.547、日本0.819。这些发达国家的资本配置效率是10年前的数据,而我测算出来山东省的资本配置效率一直延续到2009年,虽然与加拿大差距不大,但是是与10年前的加拿大水平相当,可见,山东资本配置效率还有很大的提升空间,山东资本配置效率在全国处于较高水平,全国资本配置效率与发达国家的差距还是显而易见的。

二、金融市场发展对区域投资配置效率的影响

在对区域投资效率相关性分析问题上,金融发展指标的选取时一个重要因素。在我国,现有的文献研究中学者多采用形容金融规模总量的指标货币化率(M2/GDP)或金融相关率(FIR)来代表金融发展程度。然而两类指标作为总量指标,只有实际上是金融发展规模与其提供的金融功能能够成正比时,才能够准确的衡量一国的金融发展水平。比如,2009年中国GDP总量34.1亿元,增速为9.1%;M2余额60.6万亿元,增速为27.6%;货币化程度(国际上常用指标,即M2/GDP)达178%,相当于每一块钱GDP对应着1.8块钱在流通。同年,美国GDP为14.1万亿美元,M2余额8.55万亿美元,货币化程度仅60%。这并不能说明中国的资本配置效率效率远远高于美国,而是那些过剩的货币“蛰伏”在银行、股市和楼市中,导致了流动性过剩。金融相关率是由美国经济学家Raymond.W.Goldsmith提出,是指某一日期一国全部金融资产价值与该国经济活动总量的比值。人们常用金融相关率(FIR)去说明经济货币化的程度,与货币化率(M2/GDP)相同,在我国无法作为衡量金融发展的指标。因此,本文没有选取传统的金融发展衡量指标。

在本文的研究中,我们拟选择两种指标来对金融发展进行衡量,第一种是金融市场发展程度,我们用山东省金融机构贷款余额(LB)除以山东省地区生产总值(GDP)来衡量金融市场的发展程度,作为第一类指标,文中用LG表示,LG取值越大,说明山东省金融市场发展程度越高;主要从总量的角度衡量山东的金融发展,借以检验山东资本配置效率与金融发展的关系;第二种指标来衡量金融发展的市场化指标,非国有部门所获贷款(PL)除以山东省地区生产总值(GDP),用来衡量山东省金融市场化程度,文中用PG表示,PG越高,说明山东省金融市场化程度越高。用于检验非国有企业的金融发展状况与资本配置效率的相关性。通过这两种指标的检验,我们希望能够做到深入的剖析山东省资本配置效率与金融发展的关系。

西方金融发展理论认为金融市场的发展会促进经济的增长。一贯的看法是金融市场的发展促进了资本配置效率的提高, 进而促进经济增长。为了检验山东省金融市场的发展是否能够促进山东省资本配置效率的提高,本文建立如下回归方程:

Lnη=α+βLnLG+γLnPG+ε

其中η表示资本配置效率,LG表示金融市场发展情况,PG表示金融市场化程度。在对山东省金融发展与区域投资效率进行相关性分析之前,我们首先对时间序列数据进行了平稳性检验,从而保证我们实证结果的准确性。

(一)平稳性检验

对于时间序列数据的回归,首先必须进行平稳性检验,采用ADF单位根检验方法对Lnη、LnLG和LnPG进行平稳性检验。

检验结果为Lnη、LnLG和LnPG的ADF检验值均大于在1%、5%和10%的显著性水平下的临界值,所以接受原假设,也就是说序列存在单位根,即原序列是非平稳序列。计量经济学中讲到,对于非平稳时间序列,如果变量是同阶单整的,那么仍然可以进行协整分析,下面将对Lnη、LnLG和LnPG一阶差分,再进行ADP平稳性检验,经过一阶差分后的序列Lnη、LnLG和LnPGP的ADF检验值均小于在1%、5%和10%的显著性水平下的临界值,拒绝原假设,说明差分后的序列是平稳的。Lnη、LnLG和LnPG都是一阶单整的,满足协整关系的前提。

(二)协整检验

虽然前面已经通过ADF平稳性检验验证Lnη、LnLG和LnPG三个序列都是一阶单整的,满足协整关系的前提,但是只有在Lnη、LnLG和LnPG存在协整关系的前提下才能进行协整分析,下面使用Johansen 检验来判断是否具有协整关系,结果表明,在Lnη、LnLG和LnPG滞后两期的条件下,Johansen检验发现Lnη、LnLG和LnPG之间不存在协整关系,不能进行协整分析。对Lnη、LnLG和LnPG的滞后阶数进行调整,然而调整后发现Lnη、LnLG和LnPG之间的协整关系数仍然为零,进一步说明Lnη、LnLG和LnPG之间的确不存在协整关系,所以不能进行协整分析。

为了衡量金融市场发展与金融市场市场化程度对资本配置效率的影响,建立如下方程:

D.Lnη=α1+β1D.LnLG+ε1

D.Lnη=α2+β2D.LnLG+ε2

η表示我们计算出来的资本配置效率;LG表示金融市场发展,即山东银行贷款/GDP;PG表示金融市场化程度,即山东非国有部门所获贷款/GDP。

通过稳健的最小二乘回归,从回归结果看, D.LnLG的回归系数为-2.39, 但t=-1.17,p>|t|=0.264,回归效果不显著,说明D.LnLG对 没有显著影响,也就是金融市场发展情况对资本配置效率影响不显著。D.LnPG回归系数t值=-3.49,p>|t|=0.004,回归效果显著,说明D.LnPG对 有显著影响,即金融市场化程度会影响到资本配置效率。影响系数为2.199,说明金融市场化程度提高1%,能促进资本配置效率提高2.199%。

三、结论

通过对山东省资本配置效率的测算,我省资本配置效率远高于全国平均水平,然而与发达国家还有一定的差距。关于金融发展对山东省区域投资效率的促进作用,通俗的讲就是对于山东省整体来说,增加银行的贷款,对我省的行业资本配置效率来说影响并不显著,然而增加非国有企业的银行的贷款,对我省的行业资本配置效率来说影响有一定的提高作用,可见非国有企业的资本效率较高,部分银行贷款带给了资本配置效率低下的国有企业和投入高、回收慢的基础设施建设是导致该结果的根本原因。