企业并购对财务协同效应影响的实证分析

中图分类号:F23 文献标识码:A

文章编号:1005-913X(2015)08-0128-02

The effect of merger and acquisition on the influence of the financial synergy effect

Zhou Yan-hui,Li Jun-xun

(Xi`an Polytechnic University , Xi`an 710048)

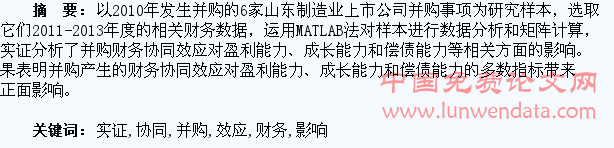

Abstract:The 6 Shandong manufacturing industry listing corporations which have merged in 2010 were selected as the object of study,and their financial data from 2011-2013 are selected to study the influence of merger and acquisition’s financial synergy.The results show that the financial synergy effect of merger and acquisition have active effect on the most indicators of the ability to profit,grow and debt paying.

Keywords: merger and acquisition;financial synergy;manufacturing,MATLAB

一、引言

近年来,我国企业的并购事件不断增加,并购规模也在逐步扩大。据山东省上市公司并购重组培训会的数据,2013年山东上市公司并购重组标的额接近二百亿元,对山东经济“转方式、调结构”起到了重要作用。一方面,并购解决了拥有一定闲置资金而没有找到合适投资项目的资金出路;另一方面,并购也解决了具有良好发展潜质,但苦于资金缺乏的科技型中小企业的融资需求。自然地,并购在供求之间搭起了通道。两种企业通过并购形成一个小型的资本市场,一方面可以提高供给方资金的利用效益,另一方面也满足了需求方对低融资成本的迫切需求。可以说,企业并购不仅仅是“双赢”,由于其具有的财务协同效应,大多情形下,可以实现“多方共赢”的良好预期。[1]

现有文献对并购财务协同效应的研究,主要包括并购动因、并购产生的绩效及其影响因素等方面,并且得出一致性结论:财务协同效应是并购的主要动因之一。如张巧文(2009)认为,产生并购行为最基本的动机就是寻求企业的发展,最根本的动机就是追求利润的最大化。[2]王湘萍(2010)认为跨国并购的成功通过协同效应来表现,主要表现在管理协同效应、经营协同效应和财务协同效应,并指出协同效应的两种分析方法:资本市场市值效应法和财务数据分析法。[3]陈秋霞、于晶、刘迎非(2013)认为影响财务协同的因素有并购企业内部持股人比例、支付方式、并购双方相对规模、并购企业并购前的经营效应、并购溢价和国家政策等。[4]李蕾、宋志国等主要用会计指标法和事件研究法,采用线性回归模型来和案例来分析并购产生的财务协同效应。[5]

本文试图用层次分析法,引入山东省制造业6家上市公司的数据,对财务协同效应的影响方面进行分析,研究得出了并购产生的财务协同效应对盈利能力、成长能力和偿债能力等多数指标带来正面影响的结论。

二、并购及并购协同效应的理论概述

(一)并购及并购协同的效应的概念界定

兼并与收购在国际上称为“Merge & Acquisition”,通常缩写为“M&A”。其中,兼并(Merger)即吸收合并,指两家或两家以上的企业合并成一个企业,合并后被吸收企业的法人资格被取消,或成为吸收企业下属的二级法人。收购(Acquisition)是指主并购企业对目标企业的购买行为,主并购企业利用资金、股权或其他有价证券获得目标企业的全部或部分资产和股份,实质是取得目标公司的控制权。[6]早期大部分有关并购效应理论的研究大都以效率理论为基础理论,将并购协同效应划分为经营协同效应和管理协同效应两类。[7]韦斯顿首次提出追求财务方面的利益同样是引发企业并购的一个重要因素,他的观点是企业并购的财务整合是决定并购成功的关键因素之一,并以此提出了“财务协同效应”这一概念。所谓财务协同效应就是指在企业兼并发生后,通过将收购企业的低资本成本的内部资金,投资于被收购企业的高效益项目上,从而使兼并后的企业资金使用效益更为提高。[8]

(二)研究设计

1.变量定义

本文基于山东制造业上市公司财务报表提供的财务数据,运用多个财务指标对样本公司并购后的财务业绩进行评价。上市公司财务报表中可以量化的反映公司业绩的主要有四个方面的指标。包括盈利能力、成长性、资产管理能力和偿债能力。[9]因盈利能力和成长性方面的指标是正向指标,偿债能力方面的指标是适度指标,可以通过一定方式转换成正向指标,而资产管理能力方面的指标(资产周转率、应收账款周转率、存货周转率等)虽是适度指标,但各公司的合理值并不一致,故本文选取其余三个方面的指标。各变量指标见表1。

通常,盈利能力和成长能力方面的指标值越大越好,即盈利能力和成长能力方面的指标是正向指标;偿债能力方面的指标值既不应过大,也不应过小,而应趋于一个适度点,即偿债能力方面的指标是适度指标。本文分析中进行了指标趋同化处理,即将适度指标通过公式Y=1/(1+|合理值-X|)转换成正向指标。 2.样本选取和数据来源

并购事件研究样本选取2010 年期间,影响期为2011-2013 年。研究样本选取沪深并购方为山东省制造业的上市公司,样本中剔除了房地产、金融类、ST、*ST 的上市公司,最后获得样本数为6 家制造业上市公司。数据来源于巨潮资讯网、同花顺金融服务网,研究样本如表2所示。

三、实证分析

本文实证分析采用MATLAB7.0 和EXCEL。

根据指标体系(表2)的财务指标收集原始数据,得到原始数据矩阵;除X7、X8、X9适度指标外,其余6 个指标均是正向指标。

四、研究结论

从实证结果来看,并购产生财务协同效应可以从盈利能力、成长能力和偿债能力等方面的指标值表现出来。因各指标所占的权重表明财务协同效应的对各指标的影响程度,故研究表明:并购对总资产净利润率、净资产收益率、总资产增长率、营业收入增长率、流动比率和速动比率影响较大;对每股收益、净利润增长率的影响较小;对资产负债率的影响适中。即并购产生的财务协同效应对盈利能力、成长能力和偿债能力的多数指标带来正面影响。由于该结论是完全基于评价指标所提供的信息而产生的,是动态变化中所体现的,没有主观色彩的影响,因此,该结论是可信的。