我国离岸金融监管问题研究

一、国内离岸金融市场已初见端倪

1989年5月,招商银行在深圳率先获准开办离岸银行业务,开启我国离岸金融服务先河,其后深圳发展银行、广东发展银行及其深圳分行、工商银行和农业银行深圳分行相继获得离岸银行业务牌照,离岸金融市场在深圳开始发育。1998年年底,由于亚洲金融危机的影响,国内银行离岸资产质量恶化,央行和国家外汇管理局叫停了所有中资银行的离岸资产业务。2002年6月,央行全面恢复招商银行和深圳发展银行的离岸业务,并同时允许交通银行和浦东发展银行开办离岸业务,上海开始发展离岸金融市场。尽管不少地方政府和其他商业银行对离岸业务抱有极大的兴趣,但央行至今只对上述四家中资银行发放了离岸银行业务经营许可证,且在管理上均是按“试点”和“试验”的标准进行审慎监管。

上述四家银行能全面经营离岸银行业务,为我国“全面持牌中资银行”,负债规模在15亿美元左右。目前,工行深圳分行、农行深圳分行、广东发展银行及其深圳分行只被许可从事离岸负债活动,即有限持有离岸业务牌照或持有“半块牌”,负债规模加总大约在15亿美元左右。除中资银行外,在大陆可为非居民提供服务的金融机构还包括外资银行在华分支机构和部分合资银行(如华商银行、厦门国际银行)。外资银行国内分行大多数以所谓“全球服务”的名义即“国内接单,境外处理”的方式,通过内部电子系统为非居民提供全方位服务。2004年年底,国内外资金融机构的外币存款余额近90亿美元,假设非居民存款相当于在岸外币存款的1/3,则离岸存款约有30亿美元,再加上中资银行的33亿美元,我国大陆的离岸存款规模在60亿美元左右,已经是一个初具规模的、主要集中在深圳和上海两地的新兴金融市场,不能不引起监督管理部门的重视。

二、发展国内离岸金融市场的客观性

离岸金融服务对象主要有非居民个人、非居民企业(主要表现为国际商业公司International Business Company,简称IBC)、境外金融机构和一些政府组织。其中最主要、也是最活跃的是非居民个人和IBC,这些个人和企业通过离岸金融市场运作其投资和贸易活动。离岸金融服务于离岸商业运作,离岸商业活动反过来又促进了离岸金融的发展。

无论IBC注册地和司法管辖地在哪里,IBC大都具有以下特点:其一,发起、设立和撤销手续简单。有民事行为能力的个人、公司和机构均可发起成立IBC,且注册资本不须实付,没有行业准入限制,门槛极低。其二,运作和保有费用低廉。多数离岸注册地实行简单税制和低税率,甚至零税率,IBC每年只需缴纳200~500美元的年费;其三,法律对私有产权的隐形保护极好。多数离岸注册地法律属于英美法系,严格保密股东、董事等商业信息。

改革开放以来,我国大陆一直是世界上经济增长最快、最具活力的地区,并形成了一种“磁铁石”效应,吸引全球离岸公司从事与我国有关的贸易活动。据商务部近两年的统计,在大陆所有的外商直接投资(FDI)来源地中,位居前列的是香港(HK)、英属处女岛(BVI)、开曼群岛(CAYMAN)等地区,来自美国、日本、欧盟的外商直接投资(FDI)也大多数以离岸的方式操作。此外,我国对外投资也在迅速增长,极有可能取代日本成为亚洲最大的对外投资国。目前,上海和深圳两地对外投资和贸易活动比较活跃,占国内对外经济比重较大。对外投资需要相应的运作工具,IBC模式就是最好的选择。可以预见,以大陆为中心的非居民和以中国居民为实际获利人的国际离岸公司将继续蓬勃发展。离岸商业运作这种客观趋势需要一个离岸金融市场为之提供配套的金融服务,以上海、深圳为中心发展国内离岸金融市场也同样具有客观性。

三、培育国内离岸金融市场和离岸金融中心的必要性

国际离岸商业运作的客观性决定了离岸金融服务的客观性。以我国为中心的国际离岸商业活动在选择金融服务时有两种选择:一是国际离岸金融中心(Offshore Financial Center,简称OFC),包括国际金融中心(IFC)、地区金融中心(RFC)和簿记中心(Paper company or Shellbranch);二是我国离岸金融机构。显然,如果监管部门不向中资金融机构开放离岸业务,以大陆为中心的大量的离岸金融资源就会流向OFC,我们不能以任何方式阻止这些离岸商业和金融活动的正常运作并从我国取得巨大的商业利益。

国际竞争重要的是争夺国际战略资源。除了石油资源、高新技术资源外,金融资源也是重要的国际战略资源之一。美国长期以来虽然在经常项目上显示为巨额赤字,但经济却能保持高速增长,其中最重要的原因是美国在国际金融竞争中保持了绝对优势的地位。大量廉价的国际金融资源源源不断流入美国,平衡了美国国际收支的逆差,拉动了美国的经济增长。国际金融资源不仅包括国外直接投入的金融资源,也包括游离在境外的离岸金融资源。以中国大陆为实际投资目的地的离岸金融资源属于能而且应被我国利用的重要国际战略资源。开放境内金融机构离岸业务,在形式上是居民开办非居民业务,实质上是一国如何利用非居民资源的问题。在适当承担风险的前提下,用境外的钱去赚国内外的钱,这既是一个机会也是一种挑战。被吸引到中国投资的境外资金和为国内所有但通过各种方式游离于国外的资金,没有理由不纳入我国金融机构服务范围,否则是对稀缺资源的浪费。我们应该允许境内金融机构特别是中资机构开办离岸业务,鼓励离岸金融创新,利用这些国际金融资源为我国经济增长服务。因此,监管部门应将向中资金融机构开放离岸业务作为一种战略来研究和选择,不能因为存在风险而在政策上忽视该项战略资源的社会经济价值,当务之急是加紧研究鼓励和允许中资金融机构开办离岸业务的政策措施。根据目前我国金融发展态势,我们认为,北京、上海、广州、深圳有条件发展成区域金融中心甚至国际金融中心,其中上海和深圳有望同时朝着离岸金融中心的方向发展。

四、按国际惯例发展和监管我国离岸金融业务

我国离岸金融业务是国际离岸金融市场的一部分。国际离岸金融市场自成体系,按长期形成的惯例运作,熟悉、掌握和顺应这些国际惯例是开办离岸业务的基本原则和前提条件。从国际离岸金融市场的变迁过程看,其具有两个基本特点:

一是在监管上逃避管制。离岸金融市场的形成是逃避管制的结果。逃避管制是离岸金融市场存在的前提,同时也是离岸金融市场创新和发展的最大动因。没有管制就没有放松,就没有逃避于管制之外的离岸市场。只要在岸业务存在着准入管制、信贷管制、利率管制和外汇管制,就会出现一个相对应的离岸市场以逃避这些管制。管制与放松是离岸市场存在的一对主要矛盾,二者的关系形成了这样一个理论:任何管制都会引发一种逃避管制(放松)的力量,逃避在岸管制就会产生一个自由的离岸市场。任何试图将离岸市场纳入在岸式管制和管理的政策取向违背离岸市场逃避监管的客观本质,将被实践证明不切实际或得不到预期的收益。在不完善的法律和市场制度下,可以理解对离岸业务的税收、外汇、法律等方面所持有的保留态度,但试图沿用在岸思维,将离岸国际商业公司和离岸金融业务纳入在岸统一管制的做法将产生“南辕北辙”的效果。

二是在业务上实行自由化经营。世界离岸金融市场是一个典型的自由市场,没有一个有法律意义的统一的监管部门和监管规则,其运作基本规则是自由竞争,没有市场限制与市场准入,没有信贷利率管制,没有外汇管制,基本没有税收管制。在提供产品和服务方面,市场相关方拥有自由的创新能力,只要市场存在金融需要,便可创新出并销售相应的金融供给。比如离岸银团贷款(Syndicated Loan),除了必要的法律文件外,其金额是可以自由确定的,利率是自由协商的,甚至其贷款方式、风险保障、资金运用、还款方式和法律文本都是一事一议的,且包括安排、分销和转让等在内的整个过程均按约定俗成的游戏规则执行。可见,离岸金融市场是金融自由化的典型表现,如严格审批和审查离岸金融产品和业务,将导致新一轮产品创新规避监管,循环往复的猫鼠游戏将使离岸金融运行成本增加。

五、我国离岸金融监管模式比较适宜的选择是从内外严格分离型或隔离型适时向适度渗透型变迁

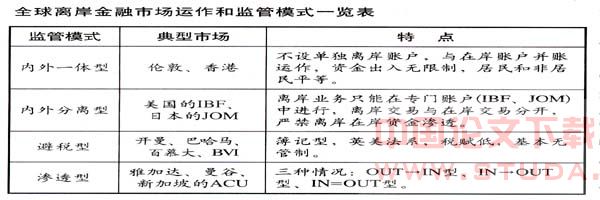

监管模式的不同会导致运作模式的不同。我们按下表对目前世界上主要的离岸金融市场及其相应监管模式进行了分类:

“内外一体型”的监管模式对监管能力和市场成熟度要求最高。在这种模式下离岸账户和在岸账户没有明显区分,资金可以自由往来,事实上是要求本国货币资本账户完全开放。但目前的中国仍然实行外汇管制,资本项下的开放还没有时间表,这种模式显然不能立即在中国实施。